W jakiej formie najlepiej prowadzić firmę transportową? Przed takim pytaniem stają zarówno osoby zamierzające rozpocząć prowadzenie działalności transportowej, jak i te które już ją prowadzą, ale z jakiś względów zamierzają zmienić jej formę prawną.

Pytania dotyczą tego:

- jaka forma prawna jest najlepsza?

- czy najlepsza jest tzw. działalność jednoosobowa, czy może spółka?

- jeżeli spółka to jaka, jaki jest koszt jej założenia i ile to trwa?

- jak wygląda opodatkowanie działalności i odpowiedzialność za związane z nią zobowiązania?

W tym wpisie staramy się jak najkrócej odpowiedzieć na te pytania. Przedstawiamy zalety i wady poszczególnych form prawnych prowadzenia działalności gospodarczej. Zwracamy uwagę zarówno na aspekty prawne, podatkowe, jak i księgowe. Artykuł powinien zainteresować zarówno osoby zamierzające rozpocząć działalność, jak i te które rozważające zmianę jej formy prawnej. Uzupełnienie artykułu stanowi wpis o tym jak założyć firmę transportową oraz dotyczący dziedziczenia firmy transportowej.

Nie ma jednej najlepszej formy prawnej

Na samym wstępie należy jednak wskazać, że nie ma jednej uniwersalnej i najlepszej formy prawnej prowadzenia działalności gospodarczej. Każdy forma prawna ma swoje wady i zalety. Jej wybór zależy od wielu czynników, zarówno prawnych, ekonomicznych, jak i faktycznych. Należy jednak podkreślić, że formę prawną działalności można zmienić. Co prawda wiąże się to z pewnymi kosztami. Jest jednak możliwe.

O formach prowadzenia działalności gospodarczej powstało wiele publikacji. Można by ten temat zgłębiać bez końca. Dlatego w tym wpisie oczywiście nie napisaliśmy wszystkiego. Staraliśmy się jednak opisać to zagadnienie z punktu widzenia prawa, podatków i rachunkowości. Zawiera on praktyczne uwagi. Tak żeby czytający miał obraz zagadnienia. Jako Kancelaria służymy również pomocą zarówno przy zakładaniu działalności, jak i przy jej ewentualnym przekształceniu.

Jeżeli potrzebujesz pomocy przy założeniu firmy lub jej przekształceniu zapraszamy do kontaktu z Kancelarią. Skontaktuj się z nami pod numerem telefonu +48 691 839 919 lub mailowo sekretariat@prawnicytransportu.pl

Firma transportowa forma prawna

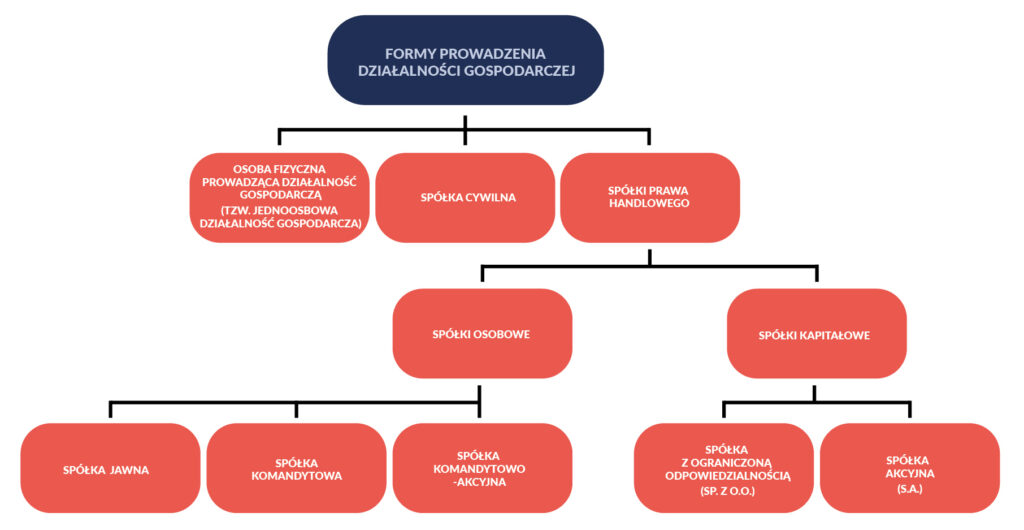

W przypadku gdy działalność gospodarczą chcemy prowadzić sami (bez wspólników) mamy do wyboru dwie formy. Jednoosobową działalność gospodarczą lub jednoosobową spółkę z ograniczoną odpowiedzialnością.

Gdy firmę chcemy prowadzić w kilka osób możemy wybrać formę spółki cywilnej lub jednej ze spółek prawa handlowego. Spółki prawa handlowego dzielą się na dwa rodzaje – spółki osobowe i spółki kapitałowe.

Spółki osobowe:

- jawna (sp.j.),

- komandytowa (sp. k.),

- komandytowo-akcyjna (s.k.a.)

Spółki kapitałowe:

- z ograniczoną odpowiedzialnością (sp. z o.o.),

- akcyjna (S.A.).

Każda z powyższych form prawnych ma swoje zalety i wady.

Indywidualna działalność gospodarcza

W przypadku indywidualnej działalności gospodarczej to osoba fizyczna jest przedsiębiorcą. Podlega ona wpisowi do CEiDG. Firmą osoby fizycznej (nazwą pod którą działa) jest jej imię i nazwisko (obowiązkowo) oraz dowolne określenie (nieobowiązkowo). NIP firmy jest taki sam jak osoby fizycznej. Działalność taka podlega wpisowi do CEIDG (Centralnej Ewidencji Informacji o Działalności Gospodarczej). Założenie działalności nie wymaga określonego prawem minimalnego kapitału zakładowego. W przypadku takiej formy działalności osoba ją prowadząca ponosi nieograniczoną odpowiedzialność za zobowiązania cywilnoprawne i podatkowe całym swoim majątkiem. Całość zysku przypada właścicielowi. To osoba fizyczna jest podatnikiem podatku VAT. Również osoba fizyczna jest podatnikiem podatku dochodowego. W zakresie podatku dochodowego można wybrać opodatkowanie wg. tzw. skali podatkowej (18 % i 32 %), podatek liniowy (19 %), ryczałt od przychodów ewidencjonowanych (5,5 % lub 8,5 %). Przedsiębiorca prowadzący indywidualną działalność może zatrudniać pracowników.

Zaletę tego rodzaju działalności jest łatwość jej założenia oraz niskie początkowe koszty prowadzenia. Dotyczy to księgowości (tzw. uproszczona, a nie pełna księgowość) oraz tzw. „małego ZUS” przez pierwsze miesiące.

Dziedziczenie jednoosobowej działalności

Pewien problem stanowi możliwość kontynuowanie działalności w przypadku śmierci osoby fizycznej. Jest to jednak możliwe dzięki przepisom obowiązującym od 25 listopada 2018 r. Więcej na ten temat we wpisie.

Przekształcenie jednoosobowej działalności

Osoba fizyczna może zbyć prowadzone przez siebie przedsiębiorstwo. Może również wnieść je jako wkład do spółki. Możliwe jest również przekształcenie jednoosobowej działalności w spółkę prawa handlowego.

Licencja transportowa wydawana jest dla osoby fizycznej. Zatem w przypadku zbycia przedsiębiorstwa nie przejdzie ona na nabywcę. Podobnie będzie w przypadku wniesienia przedsiębiorstwa do spółki lub przekształcenia działalności w spółkę. Tak samo wygląda kwestia koncesji i innych pozwoleń. W przypadku zmiany formy prawnej muszą one zostać uzyskane na nowo. Jest to pewien problem. Możliwe jest jednak dokonanie takiego przekształcenia w sposób płynny, tj. bez przestoju. Kancelaria doradza w jakiej formie prowadzić firmę transportową.

Spółka cywilna (S.C.)

Spółka cywilna nie jest spółką prawa handlowego, ale umową regulowaną przez kodeks cywilny. Nie jest ona przedsiębiorcą, przedsiębiorcami są jej wspólnicy. Posiada jednak ona swój NIP oraz Regon. To nie spółka, ale jej wspólnicy podlegają wpisowi do CEIDG. Przy czym w przypadku każdego ze wspólników jest informacja, że jest on wspólnikiem spółki cywilnej. Do zawarcia S.C. wystarczy umowa w zwykłej formie pisemnej. Prowadzenie działalności w formie S.C. nie wymaga określonego prawem minimalnego kapitału zakładowego. W zakresie podatku dochodowego podatnikami są wspólnicy spółki cywilnej. Mogą oni wybrać formy opodatkowania takie jak w przypadku indywidualnej działalności gospodarczej, tj. skalę podatkową (18 % i 32 %), podatek liniowy (19 %), ryczałt od przychodów ewidencjonowanych (5,5 % lub 8,5 %). W zakresie podatku VAT podatnikiem jest spółka cywilna. Zatem inaczej niż w przypadku podatku dochodowego. Spółka cywilna może zatrudniać pracowników.

W przypadku takiej formy prowadzenia działalności wspólnicy ponoszą nieograniczoną odpowiedzialność za zobowiązania cywilnoprawne i podatkowe. Odpowiadają oni za zobowiązania całym swoim majątkiem. W przypadku spółki cywilnej korzystniej niż w przypadki działalności indywidualnej ma się kwestia kontynuowania działalności gospodarczej w przypadku śmierci wspólnika. Umowa spółki może przewidywać kontynuowanie działalności w przypadku śmierci wspólnika.

Również zawarcie umowy spółki cywilnej nie jest skomplikowane. Zaletę tego rodzaju działalności jest łatwość jej założenia oraz niskie początkowe koszty prowadzenia. Dotyczy to księgowości (tzw. uproszczona, a nie pełna księgowość, która jest obowiązkowa dopiero gdy przychody netto ze sprzedaży towarów, produktów i operacji finansowych za poprzedni rok obrotowy wyniosły co najmniej równowartość w walucie polskiej 2 000 000 euro). Wspólnik spółki cywilnej może również korzystać z tzw. „małego ZUS”.

Zakończenie prowadzenia działalności w formie S.C. nie jest skomplikowane. Wymaga jedynie uchwały o jej rozwiązaniu i zgłoszenie tego do CEIDG.

Licencja transportowa-problem

Licencja transportowa wydawana jest dla wspólników, a nie dla spółki. Uzyskanie licencji przez jednego ze wspólników nie zwalnia z tego obowiązku pozostałych wspólników spółki. Zatem licencję musi posiadać każdy ze wspólników spółki cywilnej. W tym zakresie wyrok WSA w Krakowie III SA/Kr 1087/17 Jest to duża wada spółki cywilnej w przypadku działalności transportowej, przez co odradzamy tą formę.

Spółka cywilna nie jest spółką osobową, nie jest przedsiębiorcą. W związku z tym, w przypadku rozwoju działalności, wcześniej bądź później mogą pojawić się problemy wynikające z jej nietypowego charakteru. Kancelaria doradza w jakiej formie prowadzić firmę transportową.

Spółki prawa handlowego:

Dzielą się one na dwa rodzaje – spółki osobowe i spółki kapitałowe. Spółkami osobowymi są: spółka jawna, komandytowa, komandytowo-akcyjna.

Spółka jawna (sp.j.)

Spółka jawna jest osobową spółką prawa handlowego. To spółka, a nie jej wspólnicy, jest przedsiębiorcą. Spółka jawna w obrocie gospodarczym występuje pod własną firmą. Powinna ona zawierać nazwisko co najmniej jednego wspólnika. Do założenia spółki jawnej potrzebna jest umowa w zwykłej formie pisemnej oraz rejestracja w Krajowym Rejestrze Sądowym (KRS). Spółka jawna posiada swój numer KRS, NIP i REGON. Prowadzenie działalności w formie spółki jawnej nie wymaga określonego prawem minimalnego kapitału zakładowego.

W zakresie podatku dochodowego podatnikami są wspólnicy spółki jawnej, którzy mogą wybrać formy opodatkowania takie jak w przypadku indywidualnej działalności gospodarczej, tj. skalę podatkową (18 % i 32 %), podatek liniowy (19 %), ryczałt od przychodów ewidencjonowanych (5,5 % lub 8,5 %). W zakresie podatku VAT podatnikiem jest spółka jawna- inaczej niż w przypadku podatku dochodowego. Spółka jawna może zatrudniać pracowników. (inf.: W jakiej formie prowadzić firmę transportową).

W przypadku tej formy prowadzenia działalności, wspólnicy ponoszą nieograniczoną odpowiedzialność całym swoim majątkiem za zobowiązania cywilnoprawne i podatkowe spółki. Jest to odpowiedzialność subsydiarna. W przypadku spółki jawnej możliwe jest kontynuowanie jej działalności w przypadku śmierci wspólnika. Zaletą spółki jawnej jest łatwość jej założenia oraz niskie początkowe koszty prowadzenia. Dotyczy to księgowości (tzw. uproszczona, a nie pełna księgowość, która jest obowiązkowa dopiero gdy przychody netto ze sprzedaży towarów, produktów i operacji finansowych za poprzedni rok obrotowy wyniosły co najmniej równowartość w walucie polskiej 2 000 000 euro). Wspólnicy spółki jawnej, rozpoczynając jej prowadzenie, nie mogą korzystać z tzw. „małego ZUS”. Działalność spółki jawnej można zakończyć na dwa sposoby. Tj. poprzez jej likwidację lub poprzez jej rozwiązanie bez przeprowadzania postępowania likwidacyjnego (art 67 § 1 k.s.h.) – forma uproszczona.

Możliwość zbycia i dziedziczenia „udziałów”

„Udziały”, a dokładnie ogół praw i obowiązków w spółce jawnej może zostać zbyty. Oznacza to, że w spółce mogą zmieniać się wspólnicy bez uszczerbku dla jej funkcjonowania. Licencja transportowa wydawana jest dla Spółki, a nie dla wspólników. W przypadku firm transportowych jest to korzystniejsze niż w przypadku spółki cywilnej. Stroną umów, licencji i pozwoleń jest spółka jawna, a nie jej wspólnicy. Oznacza to, że zmiana wspólników nie ma wpływu na zawarte przez spółkę umowy, posiadane przez nią licencje, koncesje i pozwolenia. Kancelaria doradza w jakiej formie prowadzić firmę transportową.

Spółka komandytowa (sp.k.)

Spółka komandytowa jest osobową spółką prawa handlowego. To spółka jest przedsiębiorcą. Spółka komandytowa w obrocie gospodarczym występuje pod własną firmą. Powinna ona zawierać nazwisko lub nazwę co najmniej jednego wspólnika – komplementariusza. Prowadzenie działalności w formie spółki komandytowej cieszyło się dużą popularnością do końca 2020 r. Wynikało to z zakresu odpowiedzialności obowiązującej w tego rodzaju spółkach przy jednoczesnym korzystnym jej opodatkowaniu. W spółce komandytowej za zobowiązania spółki co najmniej jeden wspólnik (komplementariusz) odpowiada w sposób nieograniczony. A odpowiedzialność pozostałych wspólników komandytariuszy jest ograniczona do wskazanych przez nich kwot – sum komandytowych. Jednocześnie prowadzenie działalności w formie spółki komandytowej nie wymaga określonego prawem minimalnego kapitału zakładowego. Do założenia sp.k. potrzebny jest akt notarialny (chyba że spółka zakładana jest w formie elektronicznej – S24). Spółka wymaga rejestracji w Krajowym Rejestrze Sądowym (KRS). Spółka komandytowa posiada swój numer KRS, NIP i REGON. (inf.: W jakiej formie prowadzić firmę transportową).

Zmiany w sposobie opodatkowania Sp. k. od 2021 roku

W zakresie podatku dochodowego, do końca roku 2020 podatnikami byli wspólnicy spółki komandytowej. Mogli oni wybrać formę opodatkowania wg skali lub podatek liniowy. Sytuacja ta jednak zmieniła się. Od początku 2021 r. spółki komandytowe zostały objęte podatkiem CIT. Powoduje to, że opodatkowanie spółek komandytowych od początku 2021 r. jest mniej korzystne niż wcześniej. Występuje w ich przypadku tzw. podwójne opodatkowanie. Więcej szczegółów o opodatkowaniu spółek komandytowych od 2021 r. np. w artykule. W zakresie podatku VAT podatnikiem jest spółka. Spółka komandytowa może zatrudniać pracowników.

W przypadku sp. k., podobnie jak w przypadku spółki cywilnej i jawnej, korzystniej niż w przypadki działalności indywidualnej ma się kwestia kontynuowania działalności gospodarczej w przypadku śmierci wspólnika. Umowa spółki może przewidywać kontynuowanie działalności w przypadku śmierci wspólnika. Zaletą sp. k. są również niskie początkowe koszty prowadzenia księgowości (tzw. uproszczona, a nie pełna księgowość, przy czym dotyczy to tylko mikro jednostek). Prowadzenie tzw. pełnej księgowości będzie obowiązkowe w sytuacji gdy wspólnikiem Sp.k. będzie spółka z o.o. Jest to często spotykana konstrukcja podyktowana sposobem odpowiedzialności. Wówczas nazwa spółki wygląda w następujący sposób -„X” Sp. z o.o. Sp.k. Zakończenie działalności spółki komandytowej wymaga przeprowadzenia postępowania likwidacyjnego. Nie istnieje możliwość jej rozwiązania w tzw. trybie uproszczonym.

Możliwość zbycia i dziedziczenia „udziałów”

„Udziały”, a dokładnie ogół praw i obowiązków w sp. k. może zostać zbyty. Oznacza to, że w spółce mogą zmieniać się wspólnicy bez uszczerbku dla jej funkcjonowania. Licencja transportowa wydawana jest dla Spółki. Stroną umów, licencji i pozwoleń jest spółka, a nie jej wspólnicy. Oznacza to, że zmiana wspólników nie ma wpływu na zawarte przez spółkę umowy, posiadane przez nią licencje, koncesje i pozwolenia. Kancelaria doradza w jakiej formie prowadzić firmę transportową.

Spółka komandytowa-akcyjna (S.K.A.)

Spółka komandytowo-akcyjna jest osobową spółką prawa handlowego. To spółka, a nie jej wspólnicy, jest przedsiębiorcą. Spółka komandytowo-akcyjna w obrocie gospodarczym występuje pod własną firmą. Powinna ona zawierać nazwisko co najmniej jednego wspólnika – komplementariusza. Odpowiedzialność w S.K.A. wygląda następująco: wobec wierzycieli za zobowiązania spółki odpowiada co najmniej jeden wspólnik bez ograniczeń (komplementariusz), natomiast odpowiedzialności nie ponoszą wspólnicy będący akcjonariuszami. Założenie S.K.A. wymaga kapitału zakładowego w wysokości co najmniej 50.000,00 zł. Do założenia S.K.A. potrzebny jest akt notarialny i rejestracja w Krajowym Rejestrze Sądowym (KRS). Spółka posiada swój numer KRS, NIP, i REGON. W zakresie podatku dochodowego to S.K.A. jest podatnikiem (inaczej niż w przypadku s.c., sp.j. i sp. k.).

Kwestia opodatkowania dochodów S.K.A. i jej wspólników to dłuższy temat. W tym miejscu należy zaznaczyć jedynie, że jest to skomplikowana kwestia i co do zasady opodatkowanie S.K.A. jest mniej korzystne niż w przypadku s.c., sp.j. i sp.k. W zakresie podatku VAT podatnikiem jest spółka – tak samo jak w przypadku s.c., sp.j. i sp.k. Spółka komandytowa-akcyjna może zatrudniać pracowników. W przypadku S.K.A. korzystnie wygląda kwestia kontynuowania działalności gospodarczej w przypadku śmierci wspólnika.

S.K.A. jest zobowiązana do prowadzenia tzw. pełnej księgowości. Ciążą na niej również inne obowiązki formalne. Z tego punktu widzenia prowadzenie S.K.A. jest droższe niż pozostałych spółek osobowych. Zakończenie działalności spółki komandytowo-akcyjnej wymaga przeprowadzenia postępowania likwidacyjnego. Nie istnieje możliwość jej rozwiązania w tzw. trybie uproszczonym.

Możliwość zbycia i dziedziczenia „udziałów”

Akcje w S.K.A. mogą być zbywane. Oznacza to, że zmiana składu osobowego spółki nie ma wpływu na jej funkcjonowanie. Licencja transportowa wydawana jest dla Spółki. Stroną umów, licencji i pozwoleń jest spółka, a nie jej wspólnicy lub akcjonariusze. Oznacza to, że zmiana wspólników nie ma wpływu na zawarte przez spółkę umowy, posiadane przez nią licencje, koncesje i pozwolenia. W praktyce S.K.A. jest rzadko spotykaną spółką.Wynika to z jej „niejednolitego” charakteru. Z jednej strony jest spółką osobową, z drugiej strony jest opodatkowana jak osoba prawna. Stosunkowo wysokie są koszty jej prowadzenia. Są jednak przedsięwzięcia gospodarcze w przypadku których S.K.A. będzie optymalnym wyborem. Kancelaria doradza w jakiej formie prowadzić firmę transportową.

Spółki kapitałowe

Spółkami kapitałowymi są: spółka z ograniczoną odpowiedzialnością (Sp. z o.o.) oraz spółka akcyjna (S.A.).

Spółka z ograniczoną odpowiedzialnością (Sp. z o.o.)

Spółka z ograniczoną odpowiedzialnością jest kapitałową spółką prawa handlowego. Cechami charakteryzującymi Sp. z o.o. są: kapitał zakładowy (co najmniej 5.000 zł), osobowość prawna. Majątek spółki jest odrębny od majątku udziałowców. To spółka, a nie jej udziałowcy, ponosi odpowiedzialność za swoje zobowiązania. W tym zakresie należy jednak zwrócić uwagę na odpowiedzialność członków zarządu za zobowiązania spółki (tzw. art 299 k.s.h.). Jest to jednak bardzo obszerne zagadnienie, w tym miejscu wymagające jedynie zasygnalizowania. W przypadku spółki z o.o. mamy do czynienia z rozdzieleniem sfery właścicielskiej od sfery zarządzania. Do założenia Sp. z o.o. potrzebna jest umowa spółki w formie aktu notarialnego (chyba że spółka zakładana jest w formie elektronicznej – S24 – co raz częściej). Konieczna jest również rejestracja w Krajowym Rejestrze Sądowym (KRS). Sp. z o.o. posiada swój numer KRS, NIP i REGON.

Spółka z o.o. jest podatnikiem podatku dochodowego do osób prawnych (CIT). Z wypracowanego przez spółkę zysku wypłacana jest wspólnikom dywidenda. Polega to na tym, że zyski wypracowane przez spółkę są opodatkowane raz na poziomie spółki (CIT), a następnie po ich wypłaceniu na poziomie wspólnika (PIT). Jest to tzw. „podwójne opodatkowanie” sp. z o.o. Jest to oczywiście duże uproszczenie, a zagadnienie opodatkowania Sp. z o.o. w tym miejscu zostało wyłącznie zasygnalizowane. W zakresie podatku VAT podatnikiem jest spółka. Podatek VAT płacony jest raz – na poziomie spółki. Dywidenda wypłacana wspólnikom nie podlega VAT.

Możliwość zbycia i dziedziczenia „udziałów”

W przypadku Sp. z o.o. korzystnie wygląda kwestia dziedziczenia. Śmierć udziałowca nie wpływa na kontynuowanie działalności przez spółkę. Udziały w sp. z o.o., co do zasady mogą być zbywane. Ograniczenia w tym zakresie można wskazać w umowie, a niektóre będą wynikały z przepisów prawa). Oznacza to, że w spółce mogą zmieniać się wspólnicy bez uszczerbku dla jej funkcjonowania. Licencja transportowa wydawana jest dla Spółki. Stroną umów, licencji, koncesji i pozwoleń jest spółka, a nie jej wspólnicy. Oznacza to, że zmiana wspólników nie ma wpływu na zawarte przez spółkę umowy, posiadane przez nią licencje, koncesje i pozwolenia. Sp. z o.o. zobowiązana jest prowadzić pełną księgowość, sporządzać i składać sprawozdania finansowe. Zakończenie działalności spółki wymaga przeprowadzenia postępowania likwidacyjnego. Kancelaria doradza w jakiej formie prowadzić firmę transportową.

Spółka Akcyjna (S.A.)

Spółka Akcyjna jest kapitałową spółką prawa handlowego. Cechami charakteryzującymi S.A. są: kapitał zakładowy (co najmniej 100.000 zł), osobowość prawna. Majątek spółki jest odrębny od majątku akcjonariuszy. To spółka, a nie jej akcjonariusze, ponosi odpowiedzialność za swoje zobowiązania. W tym zakresie należy jednak zwrócić uwagę na odpowiedzialność członków zarządu za zobowiązania spółki. Jest to jednak bardzo obszerne zagadnienie, w tym miejscu wymagające jedynie zasygnalizowania. W przypadku S.A. mamy do czynienia z rozdzieleniem sfery właścicielskiej od sfery zarządzania. Do założenia S.A. potrzebny jest statut w formie aktu notarialnego. Spółka wymaga rejestracji w Krajowym Rejestrze Sądowym (KRS). Ponadto konieczne jest spełnienie innych formalnych wymagań. S. A. posiada swój numer KRS, NIP i REGON. (inf.: W jakiej formie prowadzić firmę transportową).

Spółka jest podatnikiem podatku dochodowego do osób prawnych (CIT). Z wypracowanego przez spółkę zysku wypłacana jest akcjonariuszom dywidenda. Polega to na tym, że zyski wypracowane przez Spółkę są opodatkowane raz na poziomie spółki (CIT), a następnie po ich wypłaceniu na poziomie akcjonariuszy (PIT). Jest to tzw. podwójne opodatkowanie. Jest to oczywiście duże uproszczenie, a zagadnienie opodatkowania S.A. w tym miejscu zostało wyłącznie zasygnalizowane. W zakresie podatku VAT podatnikiem jest spółka. Podatek VAT płacony jest raz – na poziomie spółki. Dywidenda wypłacana akcjonariuszom nie podlega VAT.

Możliwość zbycia i dziedziczenia „udziałów”

W przypadku S.A. korzystnie wygląda kwestia dziedziczenia. Śmierć akcjonariuszy nie wpływa na kontynuowanie działalności przez spółkę. Akcje w S.A., co do zasady, mogą być zbywane. Ograniczenia w tym zakresie można wskazać w statucie, a niektóre będą wynikały z przepisów prawa. Oznacza to, że w spółce mogą zmieniać się akcjonariusze bez uszczerbku dla jej funkcjonowania.

Licencja transportowa wydawana jest dla Spółki. Stroną umów, licencji, koncesji i pozwoleń jest spółka, a nie jej akcjonariusze. Oznacza to, że zmiana wspólników nie ma wpływu na zawarte przez spółkę umowy, posiadane przez nią licencje, koncesje i pozwolenia. S.A. zobowiązana jest prowadzić pełną księgowość, sporządzać i składać sprawozdania finansowe. Zakończenie działalności spółki wymaga przeprowadzenia postępowania likwidacyjnego. Ta forma organizacyjna przedsiębiorstwa przeznaczona jest głównie dla większych podmiotów.

Witam a czy licencja na transport w spółce S.A może być otrzymaną przez certyfikat osoby zatrudnionej na stanowisku kierownika transportu (zarządzającego transportem w spółce)

Tak. Osoba zarządzająca transportem nie musi wchodzić do organów spółki. Zatem jeżeli w spółce jest osoba która posiada certyfikat i ta osoba będzie zarządzać transportem, to spółka, jeżeli będą spełnione pozostałe wymagania, powinna otrzymać licencję.