Czy możliwe jest uniknięcia kar za błędy w SENT stwierdzone w trakcie kontroli? SENT kara odwołanie.

Przed takim pytaniem stają firmy, które przeszły kontrolę SENT i wykazała ona błędy będące wynikiem roztargnienia lub przeoczenia, a nie celowego działania.

W artykule wskazuję podstawy prawne w oparciu o które organy mogą odstąpić od nałożenia kary. Dotyczą one sytuacji gdy błąd nie był istotny i nie powodował chociażby hipotetycznego zagrożenia uszczuplenia należności Skarbu Państwa. Przywołuję korzystne dla przedsiębiorców wyroki sądów administracyjnych, zaznaczając jednak, że są również wyroki niekorzystne. Przede wszystkim jednak zwracam uwagę, że w przypadku stwierdzenia błędu, odstąpienie od nałożenia kary ma charakter wyjątkowy i uznaniowy. Dlatego w przypadku SENT pierwszorzędne znaczenie ma skrupulatność.

Po pierwsze – skrupulatność

Uniknięcie kar za błędy w procedurze SENT jest bardzo trudne. Dlatego najlepszym sposobem ich uniknięcia jest skrupulatne przestrzeganie zapisów ustawy i niepopełnianie błędów. Gdy jednak one pojawią się, a przez UCS zostanie wszczęte postępowanie, należy wziąć w nim aktywny udział.

Odstąpienie od nałożenia kary

Przepisy ustawy SENT (art. 21 ust 3, art. 22 ust 3, 22a ust. 3, 24 ust 3 ustawy SENT) przewidują możliwość odstąpienia od nałożenia kary pieniężnej w przypadkach uzasadnionych:

- ważnym interesem strony

- interesem publicznym

Przedsiębiorco jeżeli Twoja firma potrzebuje pomocy prawnej zapraszamy do kontaktu z Kancelarią. Skontaktuj się z nami pod numerem telefonu +48 691 839 919 lub mailowo sekretariat@prawnicytransportu.pl

Ważny interes strony

W przypadku ważnego interesu strony, przesłankę tą należy odczytywać w powiązaniu z sytuacją majątkową strony. W praktyce sprowadza się to do oceny przez organy m. in. tego, czy strona jest w stanie uregulować nałożoną karę. Przesłanka ta ma wyjątkowy charakter. Bowiem hipotetycznie odnosi się wyłącznie do takiego podmiotu, którego sytuacja finansowa jest na tyle zła, że nie będzie on w stanie uregulować nałożonej kary. Przesłankę tą organ bada wyłącznie na wniosek strony.

Interes publiczny

W praktyce o wiele ważniejsza od przesłanki ważnego interesu strony jest przesłanka interesu publicznego. Pojęcie to nie zostało zdefiniowane w ustawie, ale wypełnienie go treścią należy do organów orzekających. W orzeczeniach dotyczących spraw SENT sądy nie wskazują na definicję pojęcia interesu publicznego. Wskazują natomiast na zasady przez pryzmat których należy go oceniać. Zwracają uwagę by dokonując tego brać pod uwagę cel samej regulacji, tj. uszczelnienie systemu podatkowego.

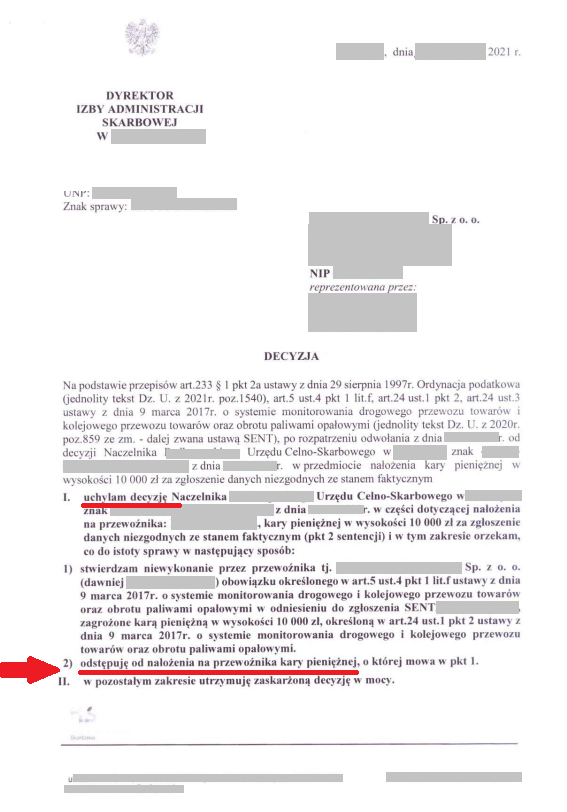

Przykładowe decyzje w sprawach prowadzonych przez PrawnicyTransportu.pl, w których Organy odstąpiły od nałożenia kary

Wyrok WSA w Olsztynie I SA/Ol 204/18

Jako ważne w zakresie dotyczącym wykładni pojęcia interesu publicznego jawi się uzasadnienie wyroku Wojewódzkiego Sądu Administracyjnego w Olsztynie I SA/Ol 204/18.

WSA wskazał w nim, że skoro ustawa SENT przewiduje możliwość odstąpienia od nałożenia kary pieniężnej z uwagi na przesłankę interesu publicznego, to niedopuszczalnym jest ogólne stwierdzenie, że nie można odstąpić od nałożenia kary, gdyż nie leży w interesie publicznym takie działanie, bez wskazania przy tym konkretnych argumentów, odnoszących się do realiów rozpatrywanej sprawy. Prawidłowo stosując przepis ustawy SENT, organ powinien, przykładowo, wskazać sytuacje, w których jego zdaniem dopuszczalne byłoby odstąpienie od nałożenia na przewoźnika kary pieniężnej z uwagi na interes publiczny, a następnie ocenić, czy w sprawie zachodzi taka możliwość, albo organ powinien przynajmniej wyjaśnić, dlaczego w tej akurat konkretnej sytuacji zastosowanie tej przesłanki nie jest możliwe. Wykluczenie, co do zasady, odstąpienia od nałożenia kary z powodu braku interesu publicznego w sytuacji, gdy przepis ustawy możliwość taką przewiduje, jest naruszeniem ww. zasad ogólnych oraz prawa materialnego poprzez jego błędną wykładnię.

Prawidłowa wykładnia pojęcia „interes publiczny” powinna nastąpić z poszanowaniem zasad zawartych w art. art.120, art.121 §1 oraz art.187 §1 op, tj. zasady legalizmu oraz zasady zaufania do organu podatkowego. Przy tym badanie przesłanki interesu publicznego nie powinno być ograniczane do konfrontacji z zasadami równości oraz powszechności opodatkowania.

Powyższy pogląd WSA został w pełni zaakceptowany przez Naczelny Sąd Administracyjny (m. in. II GSK 1696/18 oraz II GSK 1385/19, II GSK 1133/19).

Ważny w powyższym zakresie jest również wyrok NSA z 18 maja 2020 r. II GSK 220/20 oraz z dnia 21 maja 2020 r. II GSK 307/20.

Interes publiczny – zasada proporcjonalności

Uzupełnienie powyżej przedstawionych wytycznych stanowi następujący pogląd. „Przy wykładni interesu publicznego należy respektować wartości wspólne dla całego społeczeństwa, takie jak sprawiedliwość, bezpieczeństwo, zaufanie obywateli do organów władzy publicznej (…) w interesie publicznym jest budowanie u obywateli, podmiotów gospodarczych zaufania do organów państwa, a nałożenie kary pieniężnej powinno nastąpić z uwzględnieniem zasady proporcjonalności. Surowość kary wymierzonej przez organ administracyjny nie może być nieproporcjonalna do przewinienia, którego kara dotyczy. Konieczność stosowania zasady proporcjonalności wywodzonej z art. 31 ust. 3 Konstytucji RP powinna być traktowana jako argument przemawiający za tym, aby nakładać kary pieniężne na podstawie przepisów ustawy SENT, gdy naruszenie przez określony podmiot obowiązków nałożonych przez racjonalnego ustawodawcę ma charakter na tyle istotny, że może skutkować uszczupleniem dochodów (narażeniem na uszczuplenie) (I SA/Go 694/19, III SA/Lu 303/19, III SA/Lu 307/19).

Ważny pogląd kwestionujący możliwość nakładania kilku kar w przypadku kilku zgłoszeń SENT, gdy przewóz był wykonywany jednym środkiem transportu, zaprezentował WSA w Warszawie w nieprawomocnym wyroku z 30 października 2020 r., VI SA/Wa 784/20.

Art. 12 ustawy Prawo Przedsiębiorców z dnia 6 marca 2018 r.

Ostatnia z wymienionych zasad wynika również z art. 12 ustawy Prawo Przedsiębiorców z dnia 6 marca 2018 r. Zatem dokonując oceny interesu publicznego należy wziąć pod uwagę również cel ustawy SENT. Jest nim ochrona legalnego handlu towarami uznanymi za „wrażliwe” oraz ograniczenie poziomu uszczupleń w kluczowych dla budżetu państwa podatkach. To jest podatku VAT oraz podatku akcyzowego. Jej celem jest jest również zwiększenie skuteczność kontroli w obszarach obarczonych istotnym ryzykiem naruszenia obowiązujących przepisów.

Interes publiczny – rodzaj błędu

Tym samym w przypadku błędów w SENT będących wynikiem roztargnienia lub przeoczenia, a nie celowego działania to właśnie przesłanka interesu publicznego będzie miała pierwszorzędne znaczenie jako podstawa ewentualnego odstąpienia od nałożenia kary. W przypadku takich błędów, tym co może uzasadniać odstąpienie od nałożenia kary nie jest sytuacja finansowa strony. Tylko ocena tego, czy w interesie publicznym jest nakładanie na stronę dotkliwej kary pieniężnej tylko z tej przyczyny, że doszło do uchybienia, pomimo że nie było ono na tyle istotne by chociażby hipotetycznie skutkować uszczupleniem należności publicznoprawnych (narażeniem na uszczuplenie), których ochrona jest celem ustawy. W takiej sytuacji powinna nastąpić ocena tego, czy nałożenie kary byłoby proporcjonalną reakcją na naruszenie. Przesłanka interesu publicznego powinna być wykładana z uwzględnieniem wartości wspólnych dla całego społeczeństwa. Takich jak sprawiedliwość, bezpieczeństwo, zaufanie obywateli do organów władzy publicznej.

SENT – rodzaj błędu

Przesłanka interesu publicznego ma znaczenie ze względu na rodzaj naruszenia a nie sytuację finansową podmiotu. Już chociażby z tego względu jawi się jako bardziej sprawiedliwa. O ewentualnym odstąpieniu od nałożeni kary powinien decydować rodzaj błędu. Jego istotność, w szczególności czy powodował zagrożenie wpływów Skarby Państwa. A także to jak do niego doszło (np. nieumyślnie, w wyniku przeoczenie). Nie ma natomiast znaczenia sytuacja finansowa podmiotu który ma zostać ukarany. W takim przypadku możliwe jest ustalenie, czy w przypadku określonego naruszenia popełnionego w konkretnych okolicznościach uzasadnione jest odstąpienie od nałożenia kary. Powinno to nastąpić niejako bez względu na podmiot który je popełnił (w szczególności jego sytuację finansową). Chodzi o to czy w konkretnych okolicznościach sprawy odstąpienie od nałożenia kary jest uzasadnione. Czy nałożenie kary stanowiłoby proporcjonalną reakcją na naruszenie. I czy gdyby takie same okoliczności dotyczyły innego podmiotu to również należałoby odstąpić od jej nałożenia.

Przykład: nie uzupełnienie numeru licencji

Przykładem błędu, stosunkowo często popełnianego przez przewoźników, było nie uzupełnienie numeru licencji w zgłoszeniu SENT. Sądy administracyjne w licznych orzeczeniach uznawały, że w takim przypadku interes publiczny przemawia za tym by organy odstępowały od nałożenia kary. W takich przypadkach istotny był rodzaj naruszenia, a nie sytuacja finansowa podmiotu (II SA/Gl 98/19, II SA/Gl 97/19, II SA/Gl 84/19, I SA/Ol 204/18, II GSK 1696/18, III SA/Kr 734/18, VIII SA/Wa 92/19, VIII SA/Wa 750/18, III SA/Wr 422/18). Należy jednak zaznaczyć, że są również orzeczenia, w których sądy wyraziły odmienny pogląd.

Obowiązek odstąpienie od kary w przypadku niedostępności rejestru

Ustawa SENT w jednym przypadku przewiduje obowiązek odstąpienia od nałożenia kary pieniężnej. Dotyczy to sytuacji, gdy niewykonanie obowiązku niezwłocznego zaktualizowania danych zawartych w zgłoszeniu (art 8 ust. 1) wynikało z niedostępności rejestru – art. 24 ust 2 ustawy SENT. SENT – czy możliwe jest uniknięcie kar za błędy? SENT kara odwołanie.

Bez kary za błędy gdy nie doszło do uszczuplenia VAT i akcyzy

W wyniku nowelizacji ustawy, od 14 czerwca 2018 r. obowiązuje nowe rozwiązanie. Zgodnie z nim, jeżeli w trakcie postępowania podatkowego, kontroli podatkowej albo kontroli celno-skarbowej stwierdzono naruszenie ustawy SENT, które nie spowodowało uszczupleń podatku VAT oraz podatku akcyzowego, to nie wszczyna się postępowania w sprawie o nałożenie kary pieniężnej (art. 30 ust 1 i 4 ustawy).

Rozwiązania tego nie stosuje się jednak do:

- przewoźników (art. 30 ust 5 pkt 1)

- przewozu produktów leczniczych, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych zawartych w wykazie objętych obowiązkiem zgłoszenia Głównemu Inspektorowi Farmaceutycznemu w związku z zamiarem wywozu poza terytorium Rzeczypospolitej Polskiej lub zbycia podmiotowi prowadzącemu działalność poza terytorium Rzeczypospolitej Polskiej (art. 30 ust 5 pkt 2)

Rozwiązanie nie dotyczy również tzw. „kontroli na drodze”, co wynika z faktu, że przepis odnosi się do naruszeń stwierdzonych wyłącznie w trakcie kontroli podatkowej albo kontroli celno-skarbowej, „a kontrola na drodze” do nich nie należy.

Należy jednak wskazać, że rozwiązanie przewidziane w art 30 ust 1 i 4 ustawy SENT jest rozwiązaniem innym niż to przewidujące możliwość odstąpienia o nałożenia kary. Jednak jedna możliwość nie wyklucza drugiej. Zatem w przypadku przewoźników lub tzw. kontroli na drodze możliwe jest odstąpienie od nałożenia kary. SENT – czy możliwe jest uniknięcie kar za błędy? SENT kara odwołanie.

Rozbieżności w stosunku do ilości, masy lub objętości towaru nie większe niż 10 %

Kara nie nakłada się, jeżeli stwierdzone rozbieżności w stosunku do ilości, masy lub objętości towaru wskazanego w zgłoszeniu wynoszą nie więcej niż 10%. W takim przypadku uważa się te dane za prawidłowe (art. 23)

Niedostarczenie zgłoszonego towaru

Zgodnie z art. 22a ustawy SENT w przypadku niedostarczenia zgłoszonego towaru do miejsca dostarczenia towaru albo miejsca zakończenia przewozu na terytorium kraju na przewoźnika nakłada się karę pieniężną w wysokości 100 000 zł.

Kara nie zostanie nałożona, jeżeli zostanie ustalony podmiot, który nabył lub posiada te towary. A także w przypadku gdy ustalono miejsca zakończenia przewozu na terytorium kraju.

Czy do kar stosuje się przepisy k.p.a. dotyczące odstąpienia od nałożenia kary?

Art 26 ust. 5 ustawy z dnia 9 marca 2017 r.o systemie monitorowania drogowego przewozu towarów stanowi. „W zakresie nieuregulowanym w ustawie do kar pieniężnych stosuje się odpowiednio przepisy ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa”. Jednocześnie należy zwrócić uwagę na obowiązujące od 1 czerwca 2017 r., przepisy Działu IVa Kodeksu Postępowania Administracyjnego (KPA). Dotyczą one administracyjnych kar pieniężnych (art. 189a – 189k). Weszły one w życie po tym jak zaczęła obowiązywać regulacja SENT. Uzasadnieniem uchwalenia przepisów KPA dotyczących kar pieniężnych, było uporządkowania zasad ich stosowania. Art 189a § 1 k.p.a. stanowi, że „w sprawach nakładania lub wymierzania administracyjnej kary pieniężnej lub udzielania ulg w jej wykonaniu stosuje się przepisy niniejszego działu.”

Natomiast zgodnie z § 2 w przypadku uregulowania w przepisach odrębnych: 1) przesłanek wymiaru administracyjnej kary pieniężnej, 2) odstąpienia od nałożenia administracyjnej kary pieniężnej lub udzielenia pouczenia, 3) terminów przedawnienia nakładania administracyjnej kary pieniężnej, 4) terminów przedawnienia egzekucji administracyjnej kary pieniężnej, 5) odsetek od zaległej administracyjnej kary pieniężnej, 6) udzielania ulg w wykonaniu administracyjnej kary pieniężnej – przepisów działu IVa k.p.a. w tym zakresie nie stosuje się.

Stanowisko organów

Zgodnie z poglądem prezentowanym przez organy, przepisów k.p.a. dotyczących kar pieniężnych nie stosuje się do kar przewidzianych w ustawie SENT. Co do takiego poglądu można mieć jednak wątpliwości. Wynika to z faktu, że zgodnie z k.p.a. przepisów dot. administracyjnych kar pieniężnych nie stosuje się w przypadku uregulowania w przepisach odrębnych m. in. przesłanek odstąpienia od nałożenia kary. Przepisy SENT regulują kwestię odstąpienia od nałożenia kary, jednak nie czynią tego w sposób kompletny.

Raport Rzecznika Małych i Średnich Przedsiębiorców

W zakresie SENT należy zwrócić uwagę na raport „System SENT. Problematyka nakładania kar pieniężnych na przedsiębiorców”. Został on przygotowany przez Rzecznika Małych i Średnich Przedsiębiorców przy współpracy z Zespołem ds. Transportu Rady Przedsiębiorców przy Rzeczniku MŚP. Powodem powstania raportu były napływające do Rzecznika MŚP sygnały i sprawy interwencyjne, z których wynika, że karami pieniężnymi obciążani są także uczciwi przedsiębiorcy, którzy popełnili drobne uchybienia formalne w zgłoszeniach w systemie SENT.

Podsumowanie

Jak wynika z powyższego, uniknięcie kar, chociażby za drobne błędy w SENT jest bardzo trudno. Dlatego najlepszym sposobem ich uniknięcia jest skrupulatne przestrzeganie zapisów ustawy i niepopełnianie błędów. W przypadku jednak gdy takie błędy pojawią się, a przez UCS zostanie wszczęte postępowanie, należy wziąć aktywny w nim udział. Już po wejściu ustawy, wprowadzono regulacje pozwalające odbiorcom i nadawcom uniknąć kar w przypadku gdy drobne błędy nie wiązały się z uszczupleniem należności budżetowych. Dotyczy to jednak błędów stwierdzonych w trakcie kontroli podatkowej lub celno-skarbowej. Regulacje te nie dotyczą przewoźników i kontroli przeprowadzonych na drodze. Dobrą wiadomością jest to, że sądy administracyjne w już wydanych wyrokach wskazały kiedy interes publiczny przemawia za tym by organy odstępowały od nakładania kar pieniężnych.

Help Desc SISC

W przypadku wątpliwości dotyczących stosowania ustawy można skorzystać z informacji udzielanej przez Służbę Celną – usługa Help Desk SISC. Udzielanie informacji klientom przez Help Desk SISC następuje przy wykorzystaniu trzech podstawowych form komunikacji: mail, telefon, portal.

Więcej artykułów dotyczących SENT w sekcji Pakiet przewozowy | SENT.

- Jak napisać odwołanie od decyzji SENT?

W przypadku nałożenia kary za naruszenie obowiązku SENT można wnieść odwołanie. Strona może je przygotować sama lub zlecić jego napisanie i złożenie przez kancelarię. Odwołanie należy złożyć w terminie dwóch tygodni od doręczenia decyzji. Powinno ona zawierać zarzuty i ich uzasadnienie oraz wniosek lub wnioski.

- Czy możliwe jest uniknięcie kary za błąd w SENT?

W przypadku stwierdzenia błędu w SENT uniknięcie kary jest trudne. Jak wielokrotnie podkreślamy w naszych wpisach, najlepszym sposobem uniknięcia kar za błędy w SENT jest skrupulatność. Jeżeli jednak błąd się zdarzy przepisy przewidują możliwość odstąpienia od nałożenia kary. Więcej na ten temat w naszych wpisach na stronie.

- Czy każde wszczęcie postępowania SENT musi oznaczać nałożenie kary?

Nie każde wszczęte postępowanie musi zakończyć się nałożeniem kary. Może zdarzyć się tak, że organ umorzy postępowanie z uwagi na jego bezprzedmiotowość. Postępowanie SENT może również zakończyć się odstąpieniem od nałożenia kary. Wówczas organ stwierdza naruszenie, ale odstępuje od ukarania.

- Czy możliwe jest odstąpienie od kary za SENT?

Przepisy SENT wprost przewidują możliwość odstąpienia od nałożenia kary. Wskazują dwie przesłanki takiej decyzji. Pierwszą jest interes publiczny (jest to klauzula generalna) będąca najczęstszą podstawą odstąpienia. Drugą podstawą jest ważny interes strony.

- Czy Organ może zmniejszyć wysokość nałożonej kary pieniężnej?

Kary w ustawie SENT zostały określone w sposób sztywny. To znaczy, za określone naruszenie grożą kary w jednej wysokości. Kary te nie podlegają miarkowaniu. Zatem, zgodnie z przeważającymi poglądami, organy nie mogą zmniejszyć kary. Mogą ewentualnie odstąpić od jej nałożenia w całości.

- SENT odwołanie od kary

Od decyzji o nałożeniu kary za naruszenie obowiązków SENT można wnieść odwołanie. W przypadku, gdy organ wyższego rzędu utrzyma decyzję o nałożeniu kary, można wnieść skargę do sądu administracyjnego. Na naszej stronie opisujemy sytuację w których sądy uchyliły decyzje organów o nałożeniu kary.

dr Dawid Korczyński

adwokat

dr Dawid Korczyński

adwokat

„kontroli celno-skarbowej, „a kontrola na drodze” do nich nie należy.”

Kontrola na drodze jest kontrolą celno-skarbową